米国在住者の投資・トレードアカウント徹底解説回【IRA, Brokerage, 取引所,アプリ等】

こんにちはオルカ(@orca_blog)です。

インスタ:オルカのインスタ

今回どれから話そうかなと考えていたとき、デイトレ・スイングの立ち回り方の解説もしたいのですが、以前アカウントに関するご質問頂いたことがあったので、今日はアメリカ在住者向けに、投資、トレードアカウント、そして取引所やアプリについて徹底解説回をやろうと思います。

いろんな取引所やアプリがあるけど、どれが何に特化しているのか分からない。。という方はぜひ見て下さいね!

記事の目次

1, 投資・トレードの種類とそのアカウント

− 投資・トレードの種類にはどんなものがある?

− 長期投資と短期投資とキャピタルゲイン税の関係

− 投資・トレードのアカウントの種類について

2, 取引所と投資系アプリについて

− 取引所と投資アプリって何が違うの?

− 取引所やアプリって安全なの?安全性を確認する方法

− 余談:米国の金融取締機関ってなに?

3, アメリカの株式取引所の紹介

− 積立投資にも短期トレードにも使える米国大手取引所たち

− 株式投資アプリはなぜ人気なのか?

− 21年11月最新版!株式投資アプリを比較してみよう♪

4, 総括

*目次をクリックするとそこに飛びます。

投資・トレードの種類とそのアカウント

投資やトレードを始めるに当たり、まず取引所に登録をして、アカウントを作る流れはご存知とは思いますが、いざ取引所に登録すると、アカウントがいくつかあるし、何がなんだか分からない。。

そんな方でも大丈夫なように、まずこの章では、そもそも投資やトレードの種類とその定義を紹介して、個々の取引に必要なアカウントは何なのか、というところを話していきます。

投資・トレードの種類にはどんなものがある?

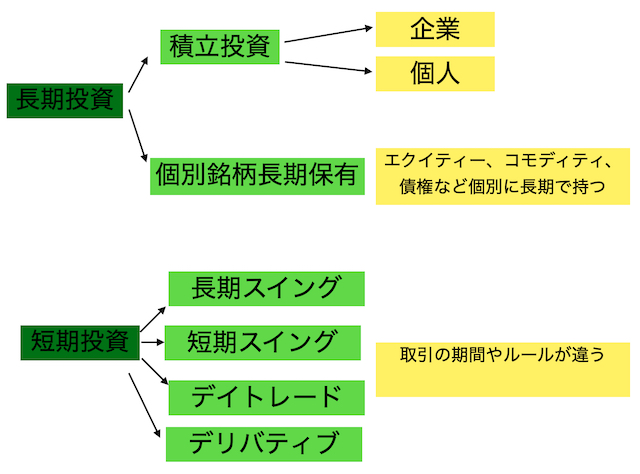

まず投資とトレードに関して、簡単に図にしてみました。

まずはその名の通り投資には、商品の保有期間が長い長期投資と短い短期投資に分けられます。

この違いの定義は次のチャプターで解説しますが、一般に長期投資とは、長期で株などのエクイティー、コモディティなどを保有し、その価値、価格が成長することでその利益を得るものですね。

株式の長期投資には、大きく分けて2種類思いつくのですが、1つは積立投資で、例えば会社で行う401Kだったり、個人で行うIRAなどを使った積立投資がありますね。

2つ目は好きな金融商品を個別に好きなタイミングで保有し、それを長期的に保有する個別銘柄の長期保有も、長期投資に分類されますね。

そしてトレードとは短期投資の一種で、スイングトレード、デイトレード、スキャルピングトレードなどがありますよね。短期投資は、投機と言われることもあります。

トレードは特に、ファンダメンタルはあまり重要視せず、様々な商品の短期的な値動きを見て、その値幅の利益を得るものです。

米国での株式の世界において、デイトレードとスイングトレードの明確な違いは、PDTルールの有無なのですが、それに関しては以前こちらの記事で解説しているので、良かったら見てみて下さいね。

低資金OK!アメリカで短期トレードを始める方法【取引ルール、Eトレードの使い方など】

今日はアメリカ在住者向けに、低資金の方でも大丈夫なように、米国株式短期トレードの始め方を解説します。短期トレードの基礎情報、取引ルール、取引所の選び方、そして最後に筆者が使っているEトレードのエントリー方法などを解説します。

また、同じ短期取引でも、例えばCFDやオプション、先物、といったデリバティブ取引は、よくヘッジするために使われるので、短期投資に分類されることが多いですが、それぞれルールが決められていたり、ある程度まとまった金額がないと行えないものです。

初心者にはおすすめできる取引ではないですが、中・上級者の方でしたら、大きな利益が期待できる取引方法ですね!

長期投資と短期投資とキャピタルゲイン税の関係

では、長期投資と短期投資は具体的に何が違うのか、明確な定義はあるのでしょうか?これはキャピタルゲイン税の違いにあります。

これに関しては、こちらのサイトが分かりやすいのですが、簡単に要点をまとめると:

● 連邦税率は保有期間、個々の年収、配偶者の有無で異なる

● 州税率は、個々の州によって異なるが、州民は皆一定

● 長期は一年以上、短期は一年未満の保有期間

この話を詳しく深堀りすれば、一記事書けるほどの情報量なので今回は割愛しますが、最も大事なのは、キャピタルゲイン税は連邦と州の2種類払う必要があるよ、ということ。

州のキャピタルゲイン税は、州によって異なるけれど、保有期間・収入に関係なく州民全員一定なのに対し、連邦税は保有期間、個々の収入状況によって大きく変わります。

その保有期間というのが、一年未満か一年以上かが分かれ目で、俗に長期投資と言っているものは、納税上の定義では “1年以上同じ商品を保有している” という状況を指します。

州税に関してですが、州によっては免税の州もあり、あのウォーレンさんやビル・ゲイツ氏の住むワシントン州や、最近日本人が多く移住していると噂のテキサス州、老後に住みたい方が多いフロリダ州などはキャピタルゲイン税がかかりません。

↑フロリダ。良いですね、行ってみたい。。

逆にキャピタルゲイン税が高い州もあり、ここニューヨークも8.82%と全米7位です。現在カリフォルニアが最も高く、13%超えという税率。。カリフォルニア州のデイトレーダーは、時差も酷いし、税金もがっぽり持っていかれることを考えると、ちょっと可愛そうですね。

連邦税に関しては、こちらのサイトを参考に、自分がどれくらい払うことになるか見てみると良いかもしれません。

投資・トレードのアカウントの種類について

ではここで、それぞれの投資やトレードに使うアカウントについて話していきます。アカウントの種類は大きく分けて3つあります:

② IRAアカウント(IRA account)

③ 通貨取引用アカウント

以前書いた短期トレードの記事では、“インディビジュアル・ブロケージアカウント” というものを紹介しているのですが、これは①の種類に該当します。

これらのアカウントは更に種類分けでき、例えば:

②:トラディッショナル、ROTH、ロールオーバーなど

③:FX、仮想通貨取引など

があります。取引所によって表記がまちまちなので、最初のうちはどれが何??という感じなのですが、個々の定義を理解すれば、“あこのことを言っているんだな” というのが分かってくると思います。

まずブロケージアカウントですが、これは長期にも短期にも使えますが、IRAアカウントとの明確な違いは、税制上の優遇措置があるかないか、というところにあります。

ブロケージアカウントの一種、インディビジュアルブロケージアカウントでは、デイトレなどの短期トレードや、オプション、先物などのデリバティブ。そして個別株やETFを長期保有することも可能です。この場合、個々の銘柄を好きなタイミングで、好きな数だけ売り買いができるのですが、利確することでその税金を支払う必要があります。

カストディアルやジョイントも、アカウントの機能は同じなのですが、カストディアルは親が子供のために開けるアカウントで、ジョイントは配偶者と共同使用のためのアカウントのことを言います。

実はこの2つには、それぞれ独自の税制面でのメリットがあるんですが、IRAとは異なるルールなので区別されています。

次にIRAアカウントですが、これは個人が行う老後資金のための積立投資用のアカウントです。頻繁な売り買いは行わず、定期的に積み立てるものですので、税制面で有利ですが、逆に59歳前に売ったり、お金を引き出してしまうとペナルティーが発生するアカウントです。

このうち、トラディッショナルIRAが最も使われるもので、次にRoth(ロス)IRAがメジャーな積立投資アカウントですね。

ちなみにこれら積立投資は、年間積立られる限度額が$6000となっていて、もしトラディッショナルもRothも複数持っていたとしても、合計で$6000まで積立可能、というルールです。

この2つの違いですが、

トラディッショナルは積立時は所得税がかからないが引き出す際課税される

Rothは積立時に既に税金を払うので、引き出す際は課税されない

なので、現在収入が多い方が税金の控除を考えている場合は、トラディッショナルIRAの方が良い、と考える投資家も多いです。逆に、現在失業中や低所得で、老後のほうが稼いでいる可能性が高いよ、という場合はRothが良いのかもしれませんね。

ロールオーバーアカウントは、会社を辞めて401Kを個人アカウントに移したいときなど、他のアカウントからIRAに移行する場合に使います。

では、最後③の通貨取引用アカウントですが、これは例えば為替(FX)や仮想通貨の取引をするアカウントのことです。

アメリカで取引していると、FXの取引所、仮想通貨の取引所、株式取引所は分かれていることが多いですし、場合によっては取引所は同じなのにアカウントが違う、という状況を目にします。

それはその金融商品に対するルールが違うから、なんですね。このルールとは、FINRA(金融業界規制当局)の定めるルールのことです。

これまでも何度か出てきているFINRAですが、主に取引所(ブローカーディーラー)のライセンス供与と規制を行っている民間機関のことで、SEC(証券取引委員会)の監督下にあるのと、FINRAの定めるルールは私達トレーダー、投資家にも大きな影響があります。

個々の金融商品で様々なルールがあるので、分からない場合は、担当の税理士さんに聞くのが一番安心ですね。

取引所と投資系アプリについて

アカウントの種類が分かったところで、ここからは取引所について解説していきます。

ここ最近アメリカでは、様々なアプリや取引所がありますが、どこが何の商品を扱っているのかとか、そもそもアプリと取引所って何が違うの??という疑問もあると思いますので、その辺りを深ぼっていきます。

取引所と投資アプリって何が違うの?

ある程度取引している方なら当たり前に知っていることですが、私は投資を始めた最初の頃、投資系アプリと取引所って違うものだと思っていたんですよ^^;

例えば、始めた当時に特に有名だったのが、M1ファイナンスやロビンフッドなどのアプリですが、あくまでこれはスマホアプリであって、Ally InvestやEトレードなどの取引所とは違うものだと思っていたんですね。当時は大手取引所では、取引に$7くらい手数料が掛かっていたので。

ですが正解は、例えそれがアプリに特化してようと、PC専用だろうと、金融商品を取引できるならば、それはれっきとした取引所(ブローカー)と言えます。

違いとしては、個々の取引所によって、取り扱っている商品や、何に特化しているのか?が違うんです。

簡単に、メジャーな取引所を図式化するとこんな感じです:

これ以外にもたっくさんあるのと、今日は株式の取引所のみ解説するので、青い部分のFXや仮想通貨取引所を詳しく知りたい方は、下の記事を参考にしてくださいね。

FX取引所について

米国在住者が使えるFX取引所を徹底解説 【国内、日本、オフショアのメリット・デメリット全部語るよ!】

アメリカでFX口座を開こうと思っているけど、日本とルールが違って調べてもよく分からない。。そんな方へ向けて、米国内の規制事情から取引所、そして米国在住者が使える日本の取引所。更に気になるオフショアまで、メリット・デメリットも兼ねて一挙解説した記事。

仮想通貨取引所について

アメリカ在住者の仮想通貨取引について【取引ルールや取引所、ウォレットなど解説】

米国在住で仮想通貨取引したいけど、業者ってどこを選べばいいの?仮想通貨FXってできるの?そんな方向け、米国在住者の使える仮想通貨取引所や、取引ルールなどについて解説した記事。

図式中の①②③は、前回の章の投資・トレードのアカウントの種類で説明した番号と同じです。

①は株式投資の取引所(濃いオレンジ色)で、その中でもデリバティブ取引もできる取引所(薄いオレンジ色)、更にデイトレなどの短期トレードにも適した取引所(黄色)と、同じ株式投資の取引所でも分類分けしています。

これを見ると、どんな金融商品を扱っているのかとか、どんな取引ができるのかは、個々の取引所によって違うことが分かりますね!

取引所やアプリって安全なの?安全性を確認する方法

今後もこのような金融商品を扱うブローカーは増えると思いますが、こういった取引所が安全かどうかをどこで見分けるのか?をここで簡単に解説します。

安全かどうかを見分ける要素として:

● カスタマーサポートがちゃんとしていること

● レビューも良いこと

1つ目は最も重要な部分である、FINRAの規制下で運営しているか、そしてSPICの登録かどうかなど、アメリカで最も支配力を持つ金融取締機関の監督下にあるかどうか、ということです。

2つ目からはごく当たり前なのですが、メールでも電話でも、カスタマーサポートがしっかり対応してくれるか?はとても重要ですね。

レビューに関しては、アプリの場合ならのダウンロード先でレビューを確認しても良いですが、一番良いのは、今流行のRedditだったり笑、Consumer affair、そしてBBB(Better Business Bureau®)なんかで見ると良いですね。

個人的には、米国の金融機関の監督下でありさえすれば、レビューはそこまで気にしてなくて、自分で使ってみて使いやすいか?、それが重要かなと思います!

米国の金融取締機関ってなに?

ここでちょっと余談ですが、アメリカの金融取締機関について補足します。

先程も出てきたFINRAやSPICなど、どこが何しているのかなんて普段の生活では分かりませんよね^^; ここで簡単にまとめると:

SEC… 証券取引委員会。投資家の保護を担当する米国政府機関。

FINRA…金融機関規制当局。SECの監督下の民間機関。米国政府から米国内の取引所の監視を行うよう義務付けられている。

SPIC(SIPIC)… 証券投資者保護公社。証券会社はこの会員になり、投資アカウントに保険をかけ消費者を守る。

FDIC…連邦預金保険公社。公式の米国政府機関で、銀行預金の保証人の役割をする。

MSRB… 地方証券規則制定委員会。SECの監督下で、執行権限はないが地方債市場を管理する規則を発行。

なので、自分が使う証券会社がSEC、及びFINRAの監視下であることも大事ですし、SPICの会員で、万が一証券会社に何かあっても、私たちのお金を守ってくれる保険があるのは安心ですね。

また、FDICに登録しているかどうかは、その証券会社にオンラインバンクなどの現金アカウント機能があれば、ここも注意して見ておきたいですね。

アメリカの取引所の紹介

ということで最後に、先程の図式にあった①と②の株式取引所について、もう少し詳しく解説して終わります。

積立投資にも短期トレードにも使える米国大手取引所たち

まずは株式投資を行える、アメリカの万能大手取引所たちを紹介します。

紹介する理由は、最悪これらの取引所一つだけあれば、ほとんどの取引をすることができるからです。

この図中では、黄色と緑の枠内で被っている取引所を指します。

2, Eトレード

3, Allyインベスト

4, チャールズ・シュワブ

5, フィデリティ

細かく説明すれば、ちょっとした違いはありますが、このどれかであれば間違いないです。

違いというのは、取り扱っている株式の数だったり、オプションや先物の手数料の違いだったり、カスタマーサービスの多少の良し悪しなどはあるかもしれませんが、株の長期保有やIRA積立、短期トレードする分には大差ないです。

これらの取引所なら、老後資金の積立投資、銘柄の長期保有、デリバティブ、そして短期トレードの全てが一つの取引所でできます。

もちろん、アカウントの種類は用途に合わせて別にしなければなりませんが、一つの取引所で全ての取引を行う利点としては、一つのプラットフォームで全てのアカウントが管理できるため、納税時に楽だからです。

複数の取引所を使っている方は、リスク分散の意味では良いのですが、以前お話したウォッシュセールルールには気をつけながら、全ての取引所のアカウントを手動で管理する手間はかかるよ、ということは覚えておく必要がありますね。

株式投資アプリはなぜ人気なのか?

先ほど大手取引所一つさえあれば大丈夫と言いましたが、にもかかわらず、ロビンフッドやM1ファイナンスなどのアプリはなぜ人気なのでしょうか。

投資系アプリが人気の理由はこれだと思います:

● 初心者でも若い世代には理解しやすく使いやすいから

● プロモーションがあるから

最近ではEトレードやその他大手でも、スマホで取引しやすくなっていますが、それでもスマホアプリとして開発された取引所には敵わないところがあります。

例えばスマホの容量の問題で、スマホアプリはサクサク動くのに対し、大手取引所ではまだまだ発展途上。古いiPhoneを使っている人からすれば、使用中にクラッシュすることもザラにあります。

そして、デジタル・ネイティブと言われる若手にとって、スマホで簡単に、というのは非常に魅力的なこと。大して投資の知識がなくても、誰でも少額からスマホで取引ができるとなれば、従来の投資に対する高い敷居がなくなり、始めやすいというのはありますよね。

偏見かもしれませんが、引退したおじいちゃんがロビンフッドで取引するというより、スマホさえあれば生きていける若手世代や、3,40代のビジネスマンでも通勤中にちょっと取引なんてのも可能ですし、若者〜ミレニアル世代に人気、というイメージはあります。

また、これは大きな理由だと思うんですが、このような投資系アプリって必ずプロモーションがあるんですよね。ウェルカムボーナスだったり、リファーラルボーナスだったり。これから始めたい方なら、使わない手はないですよね!

21年11月最新版!株式投資アプリを比較してみよう♪

ということで、先程挙げたメジャーな米国株取引アプリの特徴を簡単に比較したいと思いますが、先日こちらにアップデート記事を書きましたので、詳しくはこの記事をご覧くださいませ。

【アメリカ在住者向け】初心者におすすめ♪スマホで簡単米国株式投資アプリ7選徹底比較

この記事では、米国で投資を始めたい方におすすめの投資アプリ7選を解説、紹介しています。そもそも、大手取引所とアプリの違いだったり、低資金でも簡単に投資を始められるアプリや、短期投資にも使えるアプリなど、アプリ同士の違い、それぞれの特徴も全て解説しています。リファーラルボーナス付き♪

総括

この記事書くのに数日掛かったんですけど、相当な情報量を詰め込んでしまったので、見たいところだけピックアップしてもらえたらと思います^^; ですがこれから取引所を開設する予定の方や、アプリを使おうと思っていた方などに、少しでも参考になる部分があれば嬉しいです。また随時アップデートしていきます。